Quando le Banche Centrali sono prossime a riunirsi per prendere delle decisioni che riguardano i tassi di interesse tutti gli operatori finanziari vanno in fibrillazione, i mercati letteralmente si fermano in attesa di capire come muoversi in relazione a quanto comunicherà l’Oracolo Banca Centrale, che sia la Federal Reserve americana, la Banca Centrale Europea o le altre Banche Centrali mondiali. Ma ti sei mai chiesto perché ciò avviene? Che relazione c’è tra i tassi di interesse annunciati dalle Banche Centrali e i mercati finanziari? Prenditi due minuti e mettiti comodo: oggi ti parlo proprio di questo. Ovviamente, come sempre, con parole semplici.

Quando i tassi di interesse sono bassi

Nella fase di un ciclo economico in cui i tassi di interesse sono molto bassi avvengono contemporaneamente tante cose.

Prendere soldi a prestito costa meno

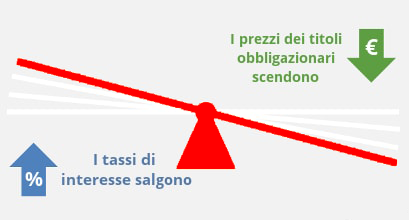

E’ un ottimo momento per fare debito. Chi deve comprare casa chiede un mutuo, approfittando dei tassi bassi; chi deve comprare una nuova auto sceglie di farlo adesso potendo accendere un finanziamento a tassi più bassi. In sintesi i tassi bassi sostengono i consumi, stimolando la domanda. Aumentando la domanda di beni e servizi aumenta la produzione industriale e quindi gli utili delle aziende sono proiettati al rialzo. Gli investimenti a basso rischio obbligazionari sono poco remunerativi proprio a causa dei bassi tassi di interesse e quindi si preferisce il mondo azionario, trainato al rialzo dalla crescita dei consumi. Sembra il Paese dei balocchi per un investitore, ma non può durare per sempre. Sai perché?

L’inflazione inizia ad aumentare

L’aumento della domanda di beni e servizi porta ad un aumento generalizzato dei prezzi. Più un bene viene richiesto più ne aumenta il prezzo, è la più antica e più nota legge di mercato. Un aumento generalizzato dei prezzi dei beni e servizi prende il nome di inflazione che porta come conseguenza la diminuzione del potere di acquisto della moneta. Se ieri per acquistare un bene pagavo 10 euro ed oggi per acquistare lo stesso bene ne pago 11, vuol dire che il potere di acquisto della moneta è diminuito del 10%, che lo stipendio che percepisco oggi vale di meno (clicca qui per approfondire il concetto di inflazione).

Come si contrasta l’inflazione?

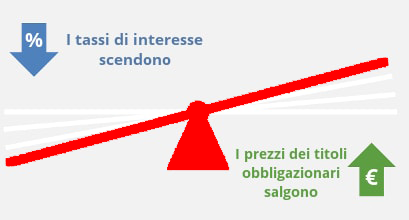

Per attenuare l’effetto dell’inflazione le Banche Centrali alzano i tassi di interesse, così facendo comincia il processo inverso. Le persone iniziano a indebitarsi di meno perché adesso i mutui e i prestiti hanno rate più care; devono spendere di più per ripagare gli interesse sui debiti in essere e quindi consumano meno. Le aziende pertanto vendono meno e si abbassano le stime sugli utili futuri. Nel frattempo il rialzo dei tassi rende più appetibili gli strumenti obbligazionari.

Idee più chiare

Abbiamo certamente appreso una regola molto importante: quando i tassi sono bassi lo scenario è in generale positivo per il contesto azionario e meno appetibile per il mondo obbligazionario. Viceversa, in un contesto di tassi alti è esattamente il contrario: il mondo azionario diventa meno appetibile, mentre si fa interessante il rendimento delle obbligazioni.

Non è però così semplice

Adesso che hai compreso questa relazione tra tassi di interesse e mercati finanziari vuoi subito correre ad investire? Frena un attimo: non è tutto così lineare e semplice, soprattutto per le seguenti ragioni:

- le diverse economie mondiali sono nello stesso momento posizionate su diversi livelli del ciclo economico: ad esempio in questo momento il ciclo economico statunitense è molto più maturo di quello europeo. Negli USA è già partito da un pò il percorso di rialzo dei tassi che non è ancora neanche iniziato in Europa. E poiché le economie di diversi stati sono comunque molto interconnesse tra loro bisogna valutare anche questi aspetti.

- Mentre l’economia reale ha bisogno di tempo affinché i movimenti a rialzo o a ribasso dei tassi di interesse producano i loro effetti, il mondo finanziario normalmente anticipa questi fenomeni, reagisce prima che questi si manifestano. Addirittura cerca di capire, attraverso le dichiarazioni delle Banche Centrali, quali saranno le imminenti azioni provando ad anticiparle.

- In alcuni casi si può assistere a reazioni dei mercati che sembrano violare la regola appena imparata. Provo a spiegartelo con un esempio. Se il mercato aveva scommesso su un rialzo imminente di 0,50% dei tassi di interesse ma poi la Banca Centrale aveva ufficializzato un rialzo di 0,25%, assisteremo ad una reazione euforica dei mercati azionari, seppur in presenza di un rialzo dei tassi. Questo perché i prezzi delle azioni si erano già erroneamente adeguati ad un aumento previsto dello 0,50% dei tassi di interesse.

- Infine la variabile tassi di interesse, per quanto importante, non è l’unica ad influenzare l’andamento dei mercati finanziari azionari ed obbligazionari. Esistono molteplici altri fattori, soprattutto di natura geopolitica e demografica.

Per non sbagliare

Che insegnamento possiamo trarre da quanto detto finora? A mio avviso l’insegnamento più importante è quello che un buon portafoglio di investimento deve necessariamente comprendere contemporaneamente strumenti azionari e strumenti obbligazionari per avere sempre degli strumenti performanti in qualunque fase del ciclo economico. La dose di azionario e di obbligazionario dipenderà certamente dalla propensione al rischio dell’investitore e dall’orizzonte temporale, ma è bene che le due componenti siano entrambe presenti. Un bravo consulente finanziario saprà certamente individuare la giusta composizione e i giusti strumenti in relazione ai tuoi specifici obiettivi di investimento.