Oggi proveremo ad individuare le qualità di un bravo investitore, di un investitore di successo. Quali sono i tratti distintivi dei più grandi investitori di tutti i tempi? E’ sufficiente essere intelligenti? Ne parliamo oggi, come sempre con parole semplici.

Strano ma vero

L’unica cosa che mi ha sorpreso per tutta la vita è quante persone con un alto quoziente intellettivo fanno cose incredibilmente stupide. Succede ovunque, ma è sorprendente quanto sia estrema la stupidità e quanto siano talentuose le persone che le fanno.

Charlie Munger (socio di Warren Buffett alla guida della Berkshire Hathaway)

Molte persone sono davvero brave a fare dei calcoli complessi in breve tempo, a superare brillantemente anche i più complicati test di intelligenza e di logica. Eppure poi si ritrovano a prendere una decisione sbagliata dopo l’altra. Ma come mai?

In una famosa gag di qualche anno fa Quelo, il personaggio interpretato da Corrado Guzzanti, diceva:

“La risposta è dentro di te, epperò è sbagliata!”

Nella famosa frase di Corrado Guzzanti si nasconde qualcosa di più che una battuta comica. Per capire come mai dobbiamo andare molto indietro nel tempo, di parecchi milioni di anni, quando per la prima volta l’uomo comparve sulla Terra.

Il cervello umano, un capolavoro “quasi” perfetto

Il cervello dei primi uomini apparsi sulla Terra era molto diverso dal nostro, era un cervello primitivo, rettiliano. Per lo più basato sull’istinto, il suo unico obiettivo era di far sopravvivere l’uomo di fronte ai pericoli che lo circondavano. In frazioni di secondo doveva far prendere all’uomo la decisione giusta: combattere o fuggire?

Nel corso di milioni di anni il cervello umano si è parecchio evoluto ed oggi si è sviluppata una parte nuova, moderna del cervello, chiamata neocorteccia, la parte “riflessiva” dove risiedono il ragionamento e la capacità di analisi che ci contraddistingue e ci differenzia dagli altri animali.

Ma il rettile non è morto

Sebbene il cervello sia oggi un vero e proprio miracolo della natura, la parte primitiva o rettiliana è ancora assolutamente presente; risiede nella parte più interna del cervello e continua ad essere protagonista di gran parte delle scelte che compiamo quotidianamente.

Ci permette di agire rapidamente, in maniera incontrollata, associativa, inconscia e senza alcuno sforzo.

Viceversa la parte più riflessiva del nostro cervello, la neocorteccia è riflessiva, consapevole, deduttiva, lenta, richiede concentrazione e molta energia.

Ma il coccodrillo come fa (ad investire)?

Sei un investitore che ha appena deciso di investire su alcuni titoli azionari. Ti propongo due immagini:

Senti una notizia allarmante al telegiornale: nel servizio si parla di una tempesta che si sta abbattendo sui mercati finanziari. Il tuo cervello sarà più incline a reagire istintivamente proponendoti la fuga dai mercati o ti suggerirà di fare un’attenta analisi dei bilanci delle società su cui hai investito? Scegli l’immagine di sinistra o di destra? La risposta la conosci bene: la parte primitiva, rettiliana, inconscia del tuo cervello si attiva automaticamente e ti suggerisce in maniera molto forte di scappare dal pericolo.

Ti trovi ad affrontare un momento in cui l’intelligenza da sola non basta. Devi sopraffare (e non è semplice) l’istinto di sopravvivenza innato del tuo cervello e far prevalere la ragione sull’istinto.

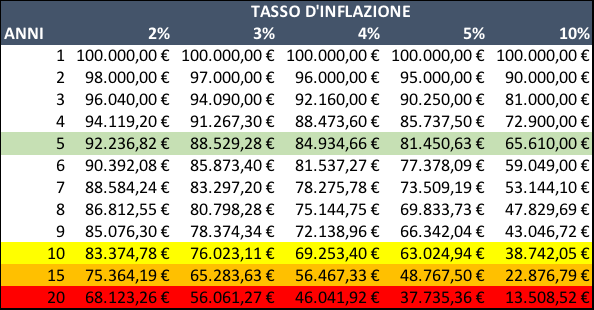

Tu sai bene che le azioni o i fondi azionari che hai acquistato o sottoscritto daranno ottimi risultati nel corretto orizzonte temporale; sei perfettamente consapevole che tra 10 anni quegli strumenti varranno molto ma molto di più di oggi, ma devi convincere di questo il tuo cuore che nel frattempo ha aumentato i battiti, il tuo intestino che è in preda agli spasmi e il tuo respiro che si è fatto molto più corto di fronte ai titoli del telegiornale e ai grafici in discesa dei tuoi investimenti.

E’ sufficiente essere intelligenti per diventare bravi investitori?

A questo punto sappiamo che la risposta è no, purtroppo non è sufficiente. L’intelligenza da sola non basta. E’ per questo che investire è semplice ma non è facile. Occorre disciplina ferrea, grande forza di volontà, grande focalizzazione sugli obiettivi (clicca qui per approfondire). La bella notizia è che, se tu lo vorrai, la figura del consulente finanziario è pronta a supportarti in questi momenti difficili.

Noi vorremmo che esistesse solo la parte bella dei mercati finanziari. In qualche modo vogliamo convincerci che si possa comprare ai minimi e rivendere ai massimi, più volte, in continuazione. Ma non funziona così.

Sono egoista, impaziente e un po’ insicura. Commetto errori, sono fuori controllo e, allo stesso tempo, difficile da gestire. Ma se non sei in grado di gestire il mio lato peggiore, allora certamente non meriti di gestire quello migliore.

Marilyn Monroe

Voglio concludere con questa frase dell’indimenticabile Marilyn Monroe.

E’ una descrizione che si addice perfettamente anche ai mercati finanziari. I mercati sono egoisti, impazienti, insicuri, commettono errori, sono fuori controllo e sono difficili da gestire. E se tu, mio caro investitore, non sei in grado di gestire il lato peggiore dei mercati, allora non meriti neanche di gestire il loro lato migliore.

Ciao, alla prossima.