Se ritieni di non essere pronto a sopportare un rischio importante pur di investire i tuoi risparmi voglio darti una buona notizia: il mondo degli Investimenti non è soltanto per chi è disposto a rischiare tanto, assolutamente no! Se il rischio che sei disposto a tollerare è basso c’è spazio anche per te nel fantastico mondo degli Investimenti. Sarai un ottimo Investitore Difensivo!

Oggi voglio darti qualche suggerimento per Investire al meglio mantenendo basso il rischio. L’argomento ti interessa? Allora prenditi 2 minuti, mettiti comodo e seguimi: ecco i miei suggerimenti per l’Investitore Difensivo.

L’Identikit dell’Investitore Difensivo

- Poco interessato alla materia finanziaria

- Ha degli Obiettivi finanziari da raggiungere

- Non cerca guadagni facili in tempi brevi

- Soggetto emotivo

- Si avvale della consulenza di un bravo professionista

Ti riconosci in alcuni punti o addirittura nella maggior parte di questi? Ottimo! Ecco allora qualche suggerimento per diventare un Investitore Difensivo di successo!

Il <<fai da tè>> è il tuo peggior nemico

Acquistare degli strumenti finanziari senza averne né la competenza né la voglia; seguire il consiglio di qualche parente o amico; farsi guidare dai facili guadagni. Niente di più sbagliato per un Investitore Difensivo. L’ansia mista all’incompetenza può fare danni ingenti. Tra tutti i suggerimenti per l’investitore difensivo il primo è di abolire immediatamente il <<fai da tè>>.

Approccio basato sul rischio

Nella costruzione di una soluzione di investimento devi cambiare approccio. Non devi inseguire un rendimento e quindi accettare qualsiasi rischio legato a quel rendimento. Piuttosto devi fare esattamente il contrario! La soluzione di investimento deve mirare a contenere il rischio ad un livello per te accettabile, sostenibile: il rendimento sarà soltanto una conseguenza.

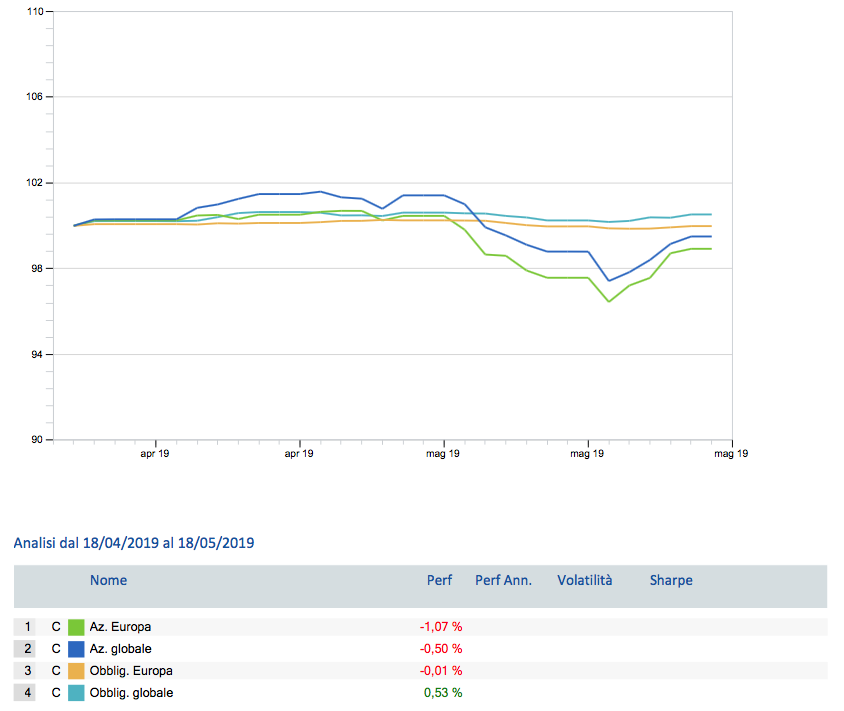

Il backtest di una soluzione finanziaria

Il backtest di un investimento ti permette di vedere come questo si è comportato in passato. Esempio: devi decidere se sottoscrivere o meno una soluzione di investimento difensiva. Ne osservi il backtest e scopri che negli ultimi 10 anni ha avuto un rendimento complessivo dell’80%. Tanto? Poco? Dipende dai tuoi obiettivi finanziari; ti da comunque un’idea di quanto è lecito attendersi dall’investimento che stai analizzando.

Ipotizza inoltre che il backtest riveli che nel corso dei 10 anni l’investimento ha sofferto una perdita del 7% nel trimestre peggiore. Pur sapendo che non c’è alcuna garanzia che i rendimenti o le perdite passate si ripresentino in futuro questa informazione ti serve perché ti consente di fare a te stesso una domanda importantissima:

“Sarei in grado di sopportare emotivamente una perdita analoga per un breve periodo sapendo che verrò ripagato con un rendimento ampiamente positivo nell’orizzonte di 10 anni?” Se reputi che non saresti in grado, che per paura venderesti tutto, non sottoscrivere assolutamente l’investimento!

Ah dimenticavo! Se non sai come fare un backtest non preoccuparti. Non è competenza tua, ma del consulente a cui affiderai i tuoi risparmi. Un bravo consulente sa certamente cosa è un backtest e come va adoperato.

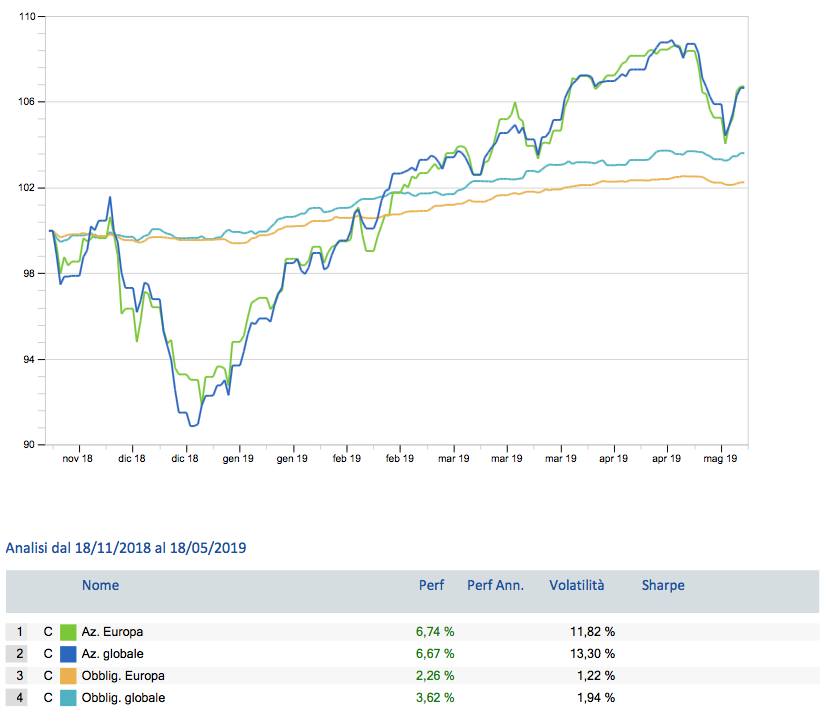

Rendimento rolling

Se il tuo orizzonte temporale è ad esempio di 5 anni, un buon investimento per te sarà quello che, a prescindere dalla volatilità dei mercati, si è sempre comportato ottimamente in una finestra temporale di 5 anni (con rendimenti positivi e in linea con il mercato). Questo metodo di indagine è quello del rendimento rolling. Misura in pratica l’andamento dell’investimento in tutte gli archi temporali precedenti di 5 anni (clicca qui per leggere il post in cui ti spiego cosa è il rendimento rolling di un investimento).

Diffida da soluzioni troppo brevi

Per poter parlare di Investimento, per quanto difensivo, occorre un orizzonte temporale di almeno 3 anni. Diffida da soluzioni che prevedono tempi minori.

L’azionario è benvenuto

Chi l’ha detto che una soluzione di Investimento difensiva non debba prevedere azioni? Non bisogna avere paura delle azioni (clicca qui per approfondire). Le azioni sono una componente indispensabile per un portafoglio, anche per il più difensivo. Va però selezionata con cura sia la percentuale sul totale dell’investimento sia la tipologia di azioni. Un buon portafoglio difensivo potrebbe ad esempio essere composto da un 25% di azioni di grosse aziende multinazionali che staccano annualmente dei buoni dividendi (titoli azionari difensivi).

Non controllare l’andamento troppo spesso

Immagina di essere proprietario di una casa; hai appena chiamato il tuo agente immobiliare per chiedergli la quotazione aggiornata del tuo immobile.

E’ ragionevole chiamarlo nuovamente dopo 2 ore per sapere se la quotazione dell’immobile nel frattempo è cambiata? E, ammesso che tu lo faccia davvero, se il tuo agente immobiliare dovesse dirti che è scesa leggermente cosa fai? Gli chiedi di mettere immediatamente il tuo appartamento in vendita?

Ovviamente no! Ecco, prova a fare lo stesso con il tuo investimento difensivo. Se è stato concepito e pianificato su un orizzonte temporale di 5, 10 o anche 20 anni quanto credi potranno influire le variazioni mensili, settimanali, giornaliere o orarie sul risultato finale?

Non puoi fare ottimi affari con pessime persone

Infine, parlando di suggerimenti per l’investitore difensivo ecco il consiglio più importante di tutti che arriva da uno dei più grandi investitori di tutti i tempi: Warren Buffett. Proprio perché l’investitore difensivo non è né un esperto nella materia né tantomeno ha intenzione di diventarlo, scegliere il giusto professionista cui affidare i tuoi risparmi è a dir poco fondamentale per il successo dell’investimento.

Un bravo professionista ti ascolterà tanto prima di costruire una soluzione personalizzata di investimento difensivo. Saprà quali ingredienti scegliere ed in quali dosi. Soprattutto sarà al tuo fianco nei momenti in cui ne avrai maggiore bisogno.

Pensaci bene, prima di affidare i tuoi risparmi al gestore della Banca sotto casa soltanto perché ti viene comodo raggiungerla o perché ti offrono sempre un buon caffè.

Se dovessi subire un delicato intervento chirurgico e potessi scegliere non andresti alla ricerca del miglior chirurgo, del miglior specialista di quella specifica patologia? Non credo sceglieresti in base alla vicinanza dell’ospedale o alla qualità del cibo offerto.

Le Banche non sono tutte uguali, i gestori non sono tutti uguali, i consulenti finanziari non sono tutti uguali; ti assicuro che il tempo speso a cercare quello giusto per te è il primo ottimo investimento che puoi fare!

Ciao, alla prossima.