Ne parlava già Benjamin Graham nel 1949 nel libro The Intelligent Investor, da molti, ancora oggi, considerato la Bibbia dei mercati finanziari. Graham lo definiva Dollar Cost Averaging, in Italia lo conosciamo con il nome di Piano di Accumulo o PAC. Approfondiremo le sue caratteristiche principali, a cosa serve e come funziona. Scopriremo che la potenza dei Piani di Accumulo può essere davvero straordinaria! Se sei pronto cominciamo, come sempre con parole semplici.

Reddito e Patrimonio

Ti piacerebbe investire ma non hai dei soldi da parte? Puoi farlo, a condizione però di percepire un reddito periodico. Ecco quindi la prima differenza che è importante capire: quella tra patrimonio e reddito. Il patrimonio è un concetto statico: misura l’ammontare dei tuoi possedimenti in un dato momento. Il reddito è invece un concetto dinamico: sono le somme che vengono percepite periodicamente sotto forma di salario, stipendio, onorario, parcella etc. Il Piano di Accumulo è un sistema intelligente che consiste nell’adoperare parte del reddito mensile per costruire un patrimonio.

Si parte!

Hai deciso di mettere dei soldi da parte ogni mese? Sei motivato a sufficienza? Ottimo! Arriva lo stipendio, ne prendi una piccola parte, ad esempio il 10% e lo sposti in uno strumento di risparmio o di investimento. L’euforia è tanta, ogni tanto vai a dare un’occhiata allo strumento di risparmio appena acquistato, ma trovi delle differenze impercettibili, la somma è ancora troppo piccola. Ecco che arriva il secondo stipendio, prelevi la stessa somma e la versi nello strumento di risparmio. Continui ad osservarne l’andamento, ma la cifra è ancora esigua e i movimenti impercettibili. Ti accorgi che la motivazione e l’entusiasmo iniziano a scarseggiare.

Il terzo mese, una volta percepito lo stipendio, lungo il tragitto per andare in Banca, osservi un bellissimo paio di scarpe in una vetrina. “Sai che ti dico? Solo per questo mese non verso il 10% nello strumento di risparmio; mi compro queste scarpe bellissime e pure scontate; mi riprometto di riprendere i versamenti il mese prossimo!” Sai già come finisce la storia, vero? Come in tutte le cose, quando cominciano a scarseggiare la motivazione e l’entusiasmo iniziale, e per di più non vedi alcun risultato tangibile frutto dei tuoi sacrifici, i buoni propositi vanno a farsi benedire. La creazione del patrimonio è terminata ancor prima di cominciare!

L’importanza dell’automatismo

Per contrastare il calo della motivazione ti viene in soccorso il prelievo automatico. In pratica puoi dare istruzioni alla tua banca di prelevare automaticamente la somma dal conto corrente ogni mese e di versarla in automatico nello strumento di risparmio o di investimento, normalmente un fondo comune o una polizza. Mediante questo prelievo “forzoso” elimini la somma dalla disponibilità del conto corrente e contrasti la tentazione di venire meno all’impegno!

La necessità di un obiettivo

Se segui il mio blog da un pò di tempo, lo avrai già letto: non ha alcun senso, a mio avviso, fare dei sacrifici di natura economica, se non ti sei prefissato un chiaro obiettivo da raggiungere. Sarà l’obiettivo a darti la forza di perseverare nei momenti di difficoltà che certamente troverai lungo il cammino. Pertanto ti consiglio di sottoscrivere un piano di accumulo solo se questo è finalizzato al raggiungimento di un obiettivo chiaro, con una scadenza ben precisa. L’obiettivo può essere a breve, medio o lungo termine. Vediamo qualche esempio.

Obiettivo di Breve termine: vacanze negli USA tra 2 anni

Vuoi portare tua moglie e tuo figlio negli Stati Uniti per una vacanza memorabile ma non hai soldi a sufficienza? Non ti scoraggiare, hai due soluzioni: fai un prestito che ripagherai nei prossimi anni oppure decidi di mettere dei soldi da parte. Propendi per questa seconda soluzione? Bene! L’obiettivo è accumulare circa 7.000 euro. Facendo un pò di sacrifici puoi risparmiare, diciamo, 300 euro al mese.

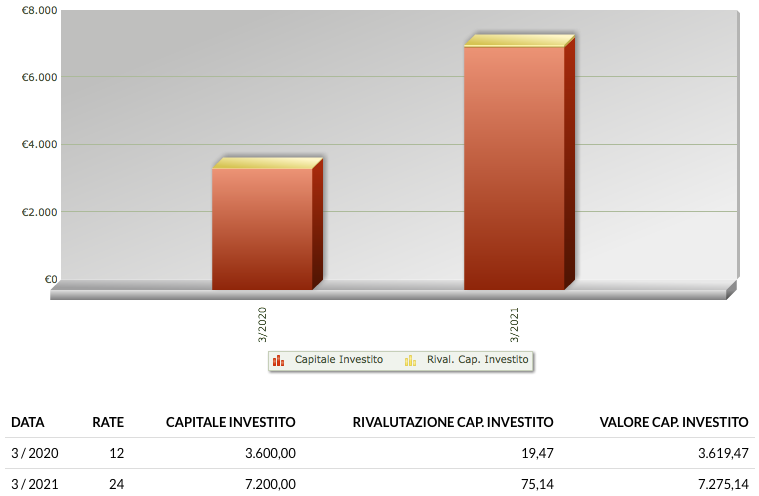

Qui di sopra una simulazione che prevede il versamento mensile di 300 euro per un periodo di 2 anni. Dopo 24 mesi avrai versato un totale di 7.200 euro (colonna Capitale Investito).

Nella simulazione ho previsto un rendimento medio dell’1%, ipotesi molto prudenziale, dato il breve orizzonte temporale. In questo caso siamo di fronte più ad un risparmio forzoso che ad un investimento vero e proprio. Il raggiungimento dell’obiettivo prefissato è dato quasi esclusivamente dalle somme versate da te che non dal rendimento ottenuto. Ma poco importa. L’importante era portare la famiglia negli Stati Uniti, e ci sei riuscito in appena due anni. Buon viaggio!

Obiettivo di Medio Termine: studi universitari tra 15 anni

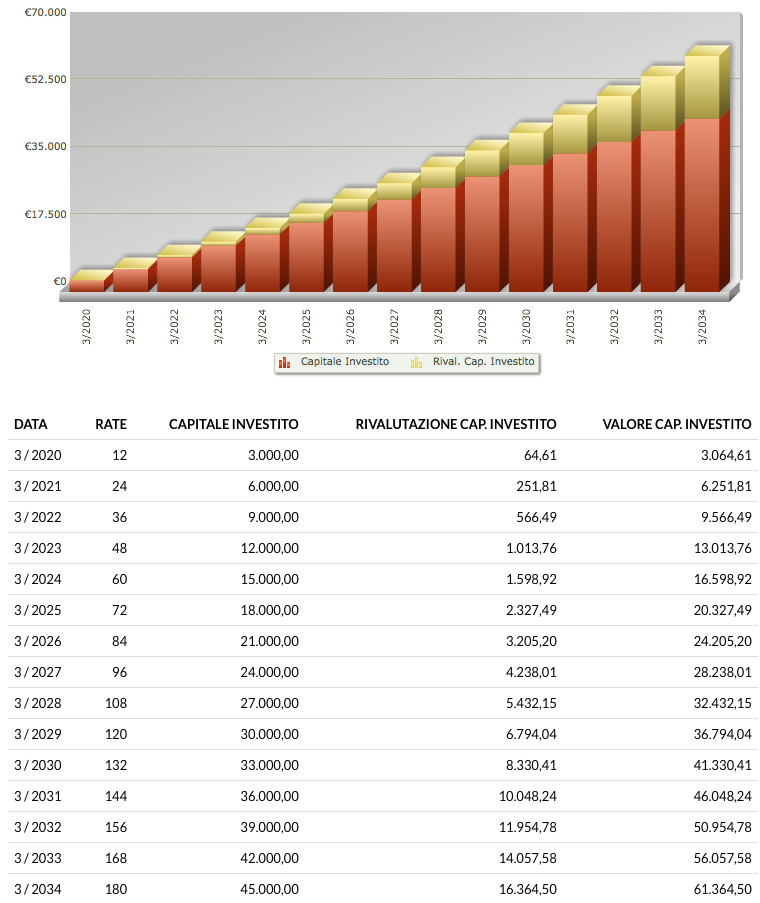

Ipotizzando un rendimento medio annuo del 4% (abbastanza realistico per un periodo di 15 anni), alla scadenza del piano avrete accumulato più di 60.000 euro, decisamente una bella cifra che vi permetterà di offrire a vostro figlio varie alternative universitarie. In questo caso, il fattore tempo inizia a dare i suoi frutti; infatti più del 25% del valore totale dell’investimento finale è frutto della rivalutazione del capitale investito.

Obiettivo di Lungo Termine: pensione integrativa tra 40 anni

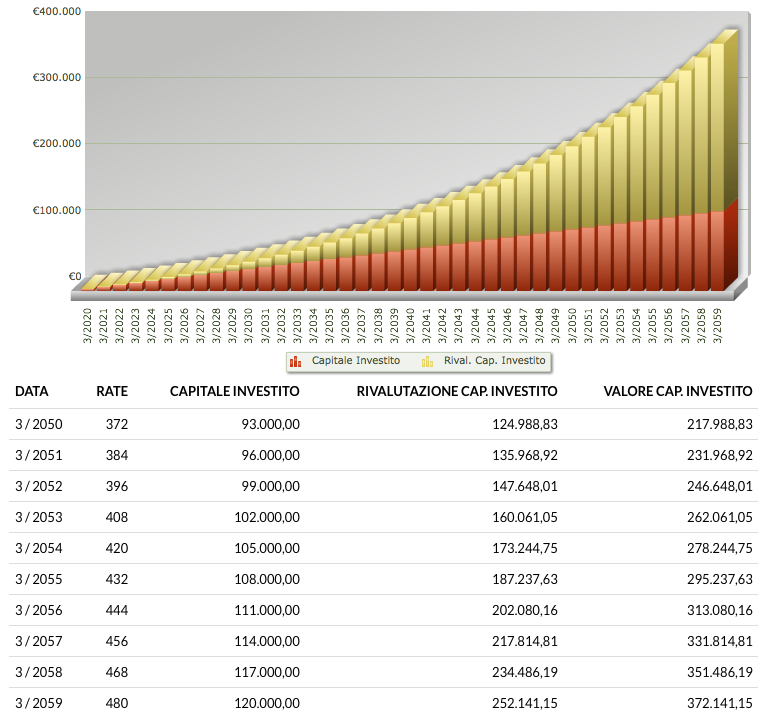

Hai appena iniziato a lavorare e hai sentito che, nella migliore delle ipotesi, la pensione sarà pari alla metà dello stipendio? Purtroppo è proprio così, se non ci credi clicca qui per effettuare una simulazione (clicca qui invece se vuoi approfondire le tue conoscenze sulla previdenza complementare). Facendo due conti, anche se non sarà semplice, puoi rinunciare a 250 euro al mese. Vediamo cosa succede ipotizzando un versamento costante di 250€ al mese per 40 anni, stimando un rendimento annuo medio del 5% (realistico se non addirittura prudente visto il lungo orizzonte temporale).

A scadenza potrai disporre di un capitale di circa 370 mila euro, mica male! Adesso ti chiedo di fare attenzione alla composizione del capitale finale. In un orizzonte così lungo, il rendimento fa più che triplicare il capitale investito. Cliccando qui scoprirai inoltre che, convertendo in rendita vitalizia un capitale del genere otterrai una pensione integrativa annua di circa 26 mila euro!

PAC azionario o obbligazionario?

Dipende dall’orizzonte temporale e dalla tua propensione al rischio. Certamente, nella fase iniziale dei versamenti, il Piano di accumulo dà il meglio con gli strumenti azionari. Sarà poi cura del tuo gestore o consulente finanziario guidarti nella modifica della composizione man mano che ti avvicini all’obiettivo.

Per concludere

Il Pac, se associato a due ingredienti magici nel mondo degli investimenti, e cioè tempo e disciplina, è un’arma formidabile per raggiungere anche i più ambizioni degli obiettivi. Niente scorciatoie, niente bacchetta magica, niente adrenalina; non è necessaria un’intelligenza sopra la media, né tantomeno un talento innato, niente di tutto questo! Solo tempo, pazienza (tanta pazienza), disciplina e focalizzazione sull’obiettivo. E ovviamente un bravo consulente che ti sappia consigliare, guidare, motivare lungo il tragitto.

Ciao, alla prossima.