Se anche tu ti ritrovi spiazzato dai recenti bruschi movimenti di mercato legati alla diffusione del Coronavirus, sei alle prese con un forte coinvolgimento emotivo e non sai come comportarti con i tuoi investimenti finanziari ti invito a leggere questo post. Illustrandoti un esempio virtuoso proverò a darti un a visione di più ampio respiro, con l’obiettivo di farti ritrovare la giusta lucidità necessaria per non prendere decisioni di cui potresti pentirti in futuro.

Ti parlerò di uno dei fondi di investimento più grandi al mondo, del suo nobile obiettivo e di quali scelte adotta per raggiungerlo. Se ti ho incuriosito abbastanza prenditi due minuti e continua a leggere. Ne parliamo come sempre con parole semplici.

Il fondo e la sua mission

The Government Pension Fund Global, il Fondo Pensione Globale Governativo è uno dei fondi di investimento più grandi al mondo ed ha sede in Norvegia. E’ un fondo pubblico, di proprietà dei cittadini norvegesi, caratterizzato da un orizzonte di investimento di lungo periodo, gestito in maniera totalmente trasparente dal Ministero delle Finanze Norvegese.

La sua mission, il suo obiettivo, dichiarato esplicitamente sul sito del fondo è uno tra i più nobili e preziosi: salvaguardare e costruire il benessere finanziario delle future generazioni norvegesi. E’ un esempio virtuoso di efficienza di una strategia di investimento a lungo termine.

Nel settembre 2017 il fondo ha superato la cifra di un Trilione di Dollari, 1000 miliardi di dollari!

La strategia 2020-2022

Oggi ti parlo della strategia di investimento di questo fondo gigantesco, anch’essa facilmente reperibile sul sito ufficiale del fondo (serve soltanto tradurla dall’inglese).

Tornando per un attimo alle ansie e al panico che si sta diffondendo a seguito del diffondersi del Coronavirus ecco cosa recita la strategia del fondo per il prossimo triennio:

“I trend e le mutazioni in corso nell’economia globale, come ad esempio l’aumento delle barriere commerciali, il basso livello dei tassi di interesse a livello mondiale, i cambiamenti nei paradigmi tecnologici ed i cambiamenti climatici influenzeranno il fondo. Dobbiamo essere preparati a grandi fluttuazioni nel controvalore del fondo.”

La composizione del portafoglio di investimento

“La strategia 2020-2022 continuerà nella direzione indicata nel triennio precedente.” Sei curioso di conoscerla? Allora non perdiamo altro tempo. Eccola:

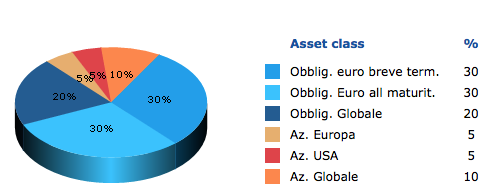

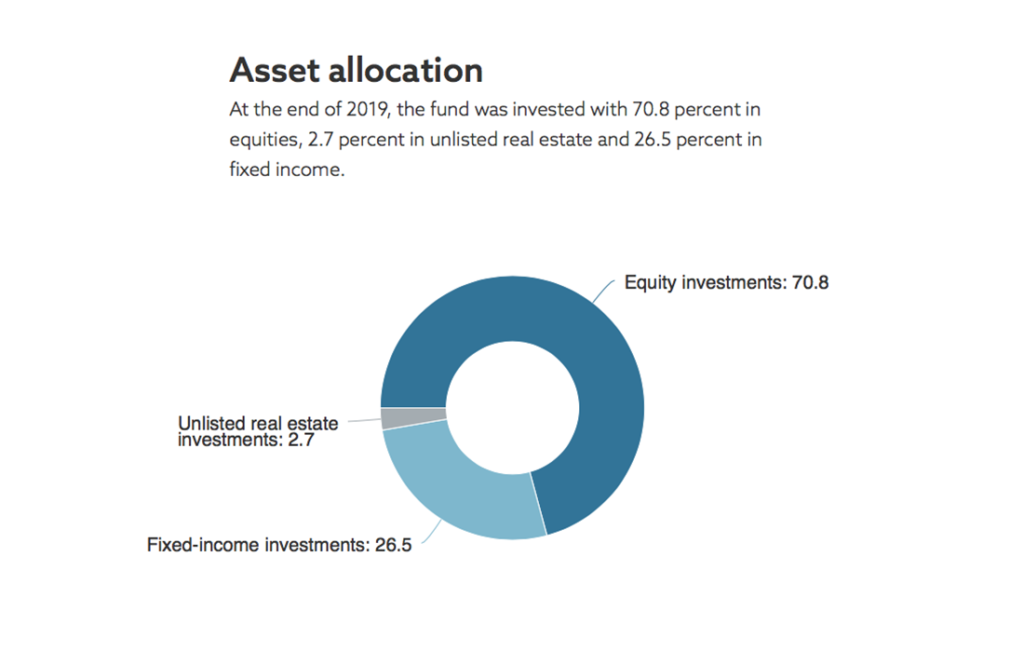

Le linee guida per il triennio 2022-2022 prevedono un investimento così suddiviso: 70% azioni, 25% obbligazioni e 5% immobili.

70% di azioni? Abbiamo letto bene? Si, ti assicuro, abbiamo letto benissimo. “Il 70% di azioni in portafoglio riflette la disponibilità del gestore del fondo a prendere rischio di mercato al fine di ottenere soddisfacenti rendimenti nel lungo periodo“. Viene subito dopo ribadito che “con il 70% del fondo esposto al rischio azionario, bisognerà essere preparati a significative fluttuazioni nel valore del fondo“.

A proposito di significative fluttuazioni di mercato ti ricordi cosa successe alla fine del 2018, quando tutti i mercati scesero bruscamente per circa 4 mesi? Clicca qui per sapere come andò a finire.

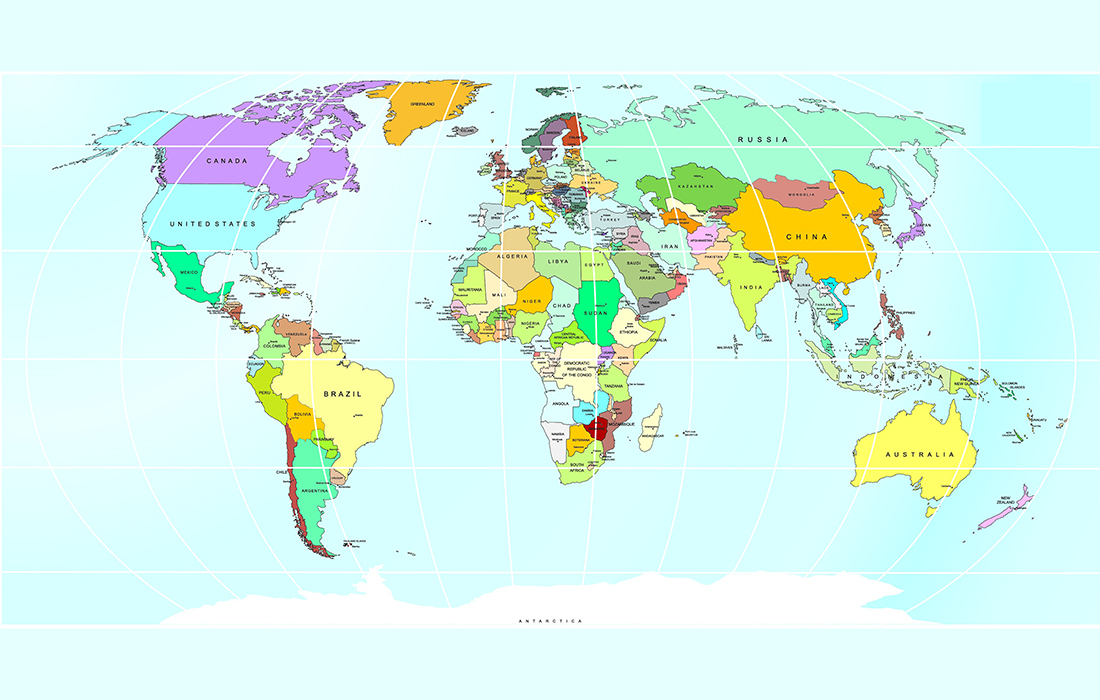

Enorme diversificazione

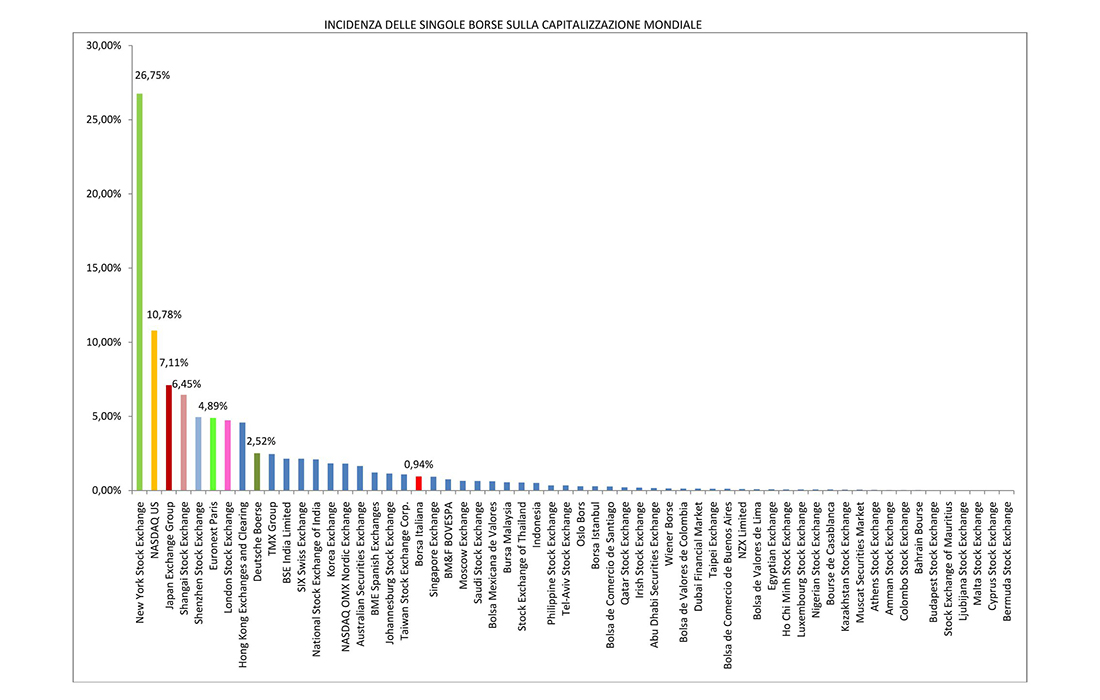

Il fondo investe contemporaneamente su circa 9.000 società sparse in tutto il mondo ad eccezione della Norvegia stessa. Infatti nello statuto del fondo è fatto divieto di investire in società con sede in Norvegia. E’ per cui caratterizzato da un enorme grado di diversificazione, azionaria, obbligazionaria ed immobiliare.

Come i migliori strumenti di risparmio gestito, il Fondo Pensione Globale Governativo Norvegese seleziona con cura le aziende dove decide di investire maggiormente. Non solo, ma essendo in possesso di rilevanti quote delle stesse aziende, siede nei consigli di amministrazione influenzando con il suo voto processi aziendali virtuosi che portino alla crescita dell’azienda stessa e quindi di conseguenza all’aumento del profitto del fondo innescando un bellissimo circolo virtuoso.

Altro che giocare in borsa!

Ti invito ad abbandonare una volta per tutte l’associazione delle azioni con la speculazione, la scommessa, il gioco d’azzardo. Se compri un titolo azionario di un’azienda della quale non conosci assolutamente nulla su consiglio di un amico, con l’obiettivo di guadagnarci tanto in pochi giorni a mio avviso stai facendo anche peggio di giocare d’azzardo.

Come insegna il fondo Norvegese se invece imposti una strategia a lungo termine, ti affidi ad un consulente finanziario che si occuperà di individuare i migliori strumenti azionari estremamente diversificati e ben gestiti, se mantieni calma, disciplina e nervi saldi nei periodi di forte volatilità, che certamente ci saranno, otterrai nel lungo termine rendimenti soddisfacenti.

Se mi chiedete di valutare il rischio di acquistare Coca-Cola oggi e di venderla domani vi direi che è molto, molto elevato. Ma comprarla oggi per rivenderla tra 10 anni rappresenta un’operazione a rischio zero (Warren Buffett).

tratto dal libro “Il metodo Warren Buffett”

Warren Buffett è da tutti considerato come uno dei più grandi investitori di tutti i tempi. Di recente ha dichiarato che non ha paura del coronavirus, per lui infatti ” le azioni nel lungo periodo vincono sempre”. Clicca qui per leggere tutto l’articolo pubblicato da Business Insider Italia,

Conclusioni

Nessuno può sapere quando ma l’emergenza Coronavirus finirà, come tanti altri eventi catastrofici che l’hanno preceduta. In alternativa dobbiamo pensare alla fine del mondo e all’estinzione del genere umano, per la quale ogni scelta odierna risulterebbe assolutamente inutile.

Ciao, alla prossima.

PS: Se vuoi approfondire la strategia e le politiche di investimento del fondo norvegese, clicca qui. Sul sito troverai tutte le informazioni in dettaglio.