A distanza di circa 18 mesi dalle prime avvisaglie di aumento sensibile dell’inflazione in Europa e negli Stati Uniti e a poco più di un anno dallo scoppio della guerra in Ucraina proviamo a fare il punto della situazione dal punto di vista di cui mi occupo, quello finanziario. Stiamo assistendo ad un graduale ritorno alla normalità: in che senso? Continua a leggere, ne parliamo oggi, come sempre con parole semplici.

Mutui e prestiti all’incontrario

Buongiorno signori Rossi, abbiamo appena perfezionato il mutuo per l’acquisto della vostra prima casa. Mentre voi pagherete mensilmente le rate per restituire il capitale la Banca vi pagherà gli interessi. “Direttore, mi scusi, ma non dovremmo pagarli noi gli interessi alla Banca?”, chiedeva stupito il signor Rossi!

Il finanziamento è stato approvato: cara signora Verdi ecco la sua nuova auto fiammante: ce la pagherà in 60 comode rate, mentre noi le pagheremo gli interessi! “Gli interessi li pagate voi? Non li pago io?” esclamava basita la signora Verdi!

Sebbene gli esempi esposti sembrino comici ed assurdi, ti assicuro che per più di 10 anni è stato esattamente così: chi chiedeva soldi in prestito (il debitore) ed aveva una buona reputazione (che in gergo finanziario si chiama rating) non soltanto non pagava nulla ma anzi otteneva il pagamento di un tasso di interesse: il mondo all’incontrario!

Se il debitore rideva…

Va da sé che quello scontento nella trattativa era il creditore, che non soltanto prestava i propri soldi ma era pure costretto a pagare per farlo! E’ accaduto regolarmente fino a qualche mese fa: era il mondo dei tassi negativi!

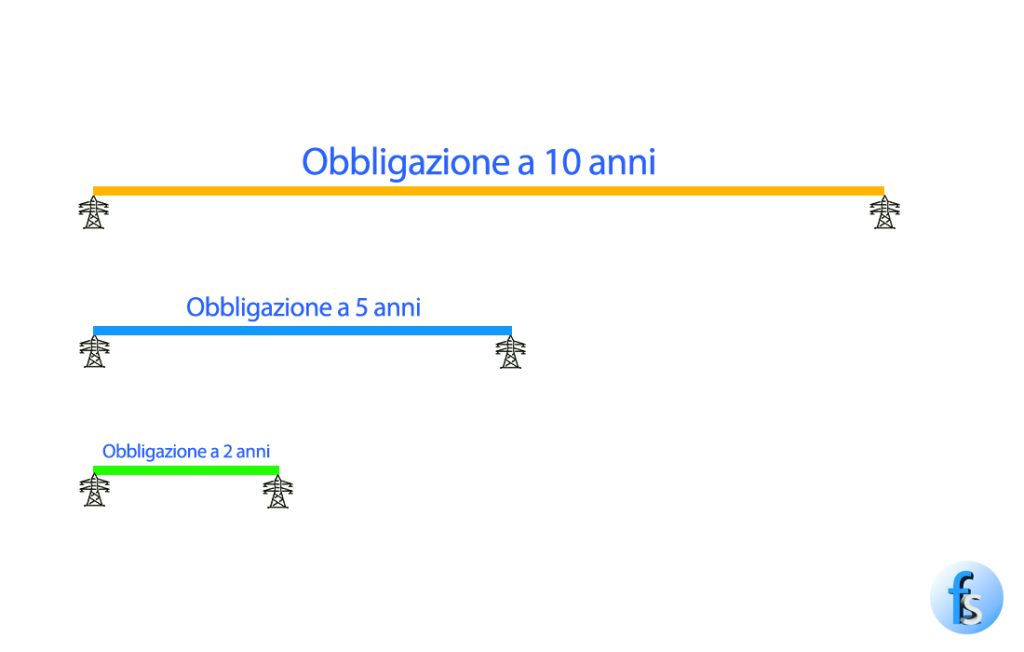

La tabella è aggiornata al Gennaio 2021, quindi soltanto 2 anni fa. Mostra il rendimento che veniva offerto dai titoli obbligazionari governativi dei principali Paesi in relazione alla loro durata.

Acquistare ad esempio un titolo obbligazionario governativo a 10 anni tedesco, che in pratica vuol dire prestare i propri soldi al governo della Germania, “costava” lo 0,52% all’anno. In sintesi non soltanto la Germania intascava i soldi che gli venivano prestati a costo zero, ma percepiva pure un pagamento dai prestatori di danaro.

Il mondo delle obbligazioni sta guarendo

La medicina da mandare giù è certamente amara, ma finalmente assistiamo ad un graduale ritorno alla normalità.

L’inflazione robusta che si è manifestata di recente in Europa ed in America ha costretto le Banche Centrali dei due Paesi ad alzare in maniera rapida e decisa i tassi di interesse, con due importanti ripercussioni sul mondo dei titoli obbligazionari:

- le valutazioni dei titoli emessi prima di tale rialzo hanno subito un calo delle valutazioni dovuto semplicemente al fatto che il rendimento che offrono oggi è diventato meno attraente (clicca qui per approfondire);

- il rendimento dei titoli obbligazionari di nuova emissione è tornato positivo. Finalmente, aggiungerei io: chi presta i propri danari ha nuovamente diritto ad ottenere un rendimento, un tasso di interesse.

I nuovi rendimenti obbligazionari sono positivi, o no?

Il rendimento di un titolo di Stato italiano a 5 anni (noto come BTP, Buono del Tesoro Poliennale), nel Gennaio del 2021 era pari a -0,02% (in pratica era nullo, come si evince dalla tabella su esposta). Nel momento in cui sto scrivendo questo articolo il rendimento di un BTP italiano a 5 anni è del 4,035%, diciamo per semplificare del 4%. Per un risparmiatore che decide di acquistare oggi questo titolo di Stato è quindi un’ottima notizia, giusto?

La risposta è NI! Certo, oggi chi presta dei soldi allo stato italiano per 5 anni riceve un interesse del 4% (al lordo della ritenuta fiscale). Non dimentichiamoci però che siamo ancora in presenza di una forte inflazione, a Febbraio 2023 pari in Italia a circa il 9%.

Per cui la vera domanda è: meglio ottenere un rendimento nullo a fronte di un tasso di inflazione dello 0,4% (questa era l’inflazione italiana nel Gennaio 2021), oppure ottenere un tasso di interesse del 4% a fronte di un tasso di inflazione del 9%?

Rendimento nominale e rendimento reale

Diciamo così: se ci concentriamo sul rendimento nominale, questo oggi è di gran lunga più elevato rispetto a due anni fa. Se invece poniamo l’attenzione sul rendimento reale (al netto dell’inflazione di periodo) era preferibile il rendimento reale pressoché nullo del Gennaio 2021 rispetto al rendimento reale negativo di oggi (rendimento pari al 4% dal quale bisogna sottrarre un’inflazione di circa il 9%). E quindi?

La lotta all’inflazione

Ti ricordo un aspetto importante: il rialzo dei tassi a cui stiamo assistendo ha come unico obiettivo quello di far scendere l’inflazione, e vi sono già parecchi segnali che qualcosa si sta finalmente muovendo in questa direzione. Per cui è auspicabile che quanto prima l’inflazione abbassi la cresta e cominci la sua discesa verso livelli fisiologici.

Ecco: quello sarà il momento in cui il mondo obbligazionario tornerà finalmente ad offrire rendimenti reali positivi. E sembra non essere troppo lontano all’orizzonte.

Ciao, alla prossima.