Voglio parlarvi di due fatti apparentemente non collegati.

Il primo è la notizia che nel 2017 la Norvegia è stata dichiarata la Nazione dove si vive meglio, miglior Paese al mondo per qualità di vita e benessere (l’Italia è molto in basso in questa classifica, ma questa è un’altra storia!).

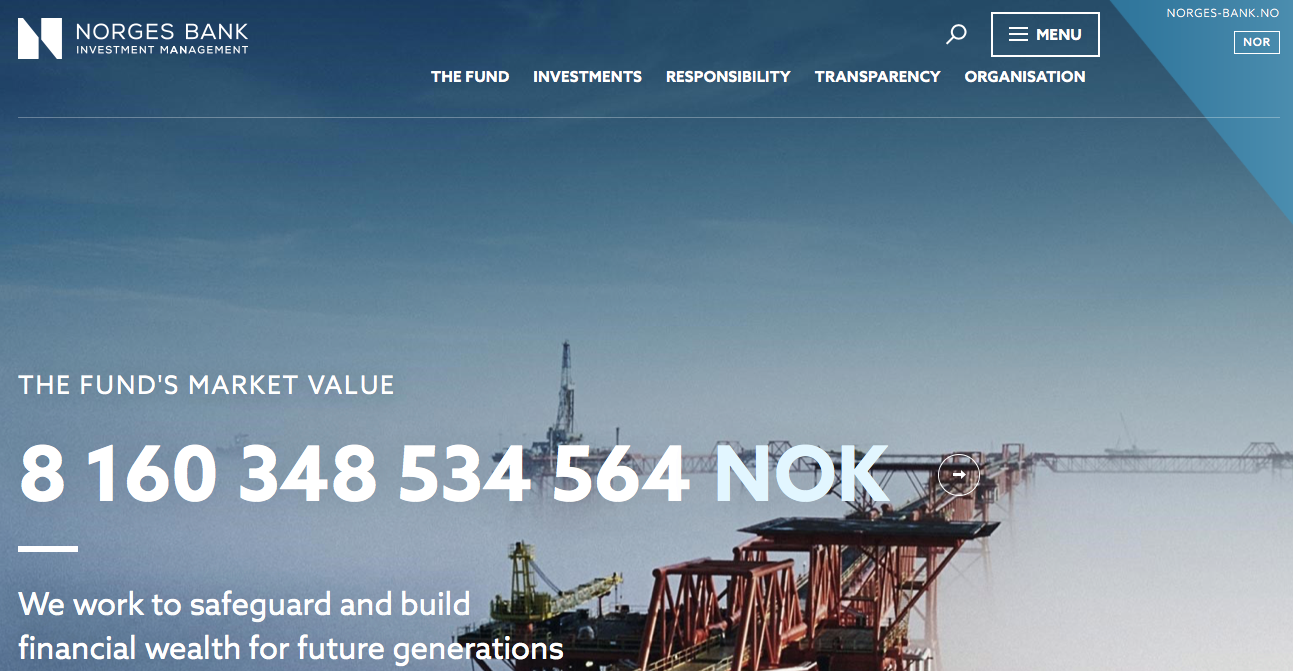

Ebbene non tutti sanno che la Norvegia detiene un fondo sovrano pubblico di Investimento finalizzato a salvaguardare questo benessere per le future generazioni e che il valore di tale fondo è attualmente pari a circa 845 Miliardi di Euro, un valore enorme. Ci torneremo tra poco.

La seconda notizia della quale voglio parlarvi è il recente crollo delle borse azionarie che, nelle ultime settimane hanno fatto registrare un brusco ritorno alla volatilità e cali che hanno raggiunto picchi del 10%.

Voi direte: che relazione c’è tra queste due notizie?

Ci stiamo arrivando…

La tanto temuta, ancorché perfettamente normale e fisiologica volatilità dei mercati, che a breve verrà seguita da enormi titoloni dei mass media che presagiranno cataclismi finanziari inenarrabili, porterà, come avviene da 2 secoli a questa parte, all’ingenerarsi di emotività, per non dire paura e panico negli investitori medi con 2 risultati: 1. vendite sfrenate e 2. fuga verso conti correnti e liquidità (promettendo a se stessi che mai più ci faremo convincere a comprare questi maledetti strumenti azionari). Lasceremo i nostri risparmi sui conti correnti pronti a farsi sbranare dall’Inflazione (che sta tornando a crescere).

Adesso torniamo al fondo norvegese, ribadendo il fatto che trattasi della nazione con il miglior benessere al mondo. La strategia di investimento, trattandosi di fondo pubblico e trattandosi di Nazione seria e democratica, è tranquillamente consultabile online. Visto che è un fondo che ha l’enorme responsabilità di salvaguardare il benessere delle future generazioni, secondo voi, deterrà una componente azionaria al proprio interno? ASSOLUTAMENTE NO, direte voi, e che sono pazzi?

ASSOLUTAMENTE SI, vi dico io!

E in che percentuale? il 5% ? Il 10% ? il 20% ? Acqua, acqua…

La percentuale è del 65% !!!

Il 65% del fondo sovrano norvegese, finalizzato a salvaguardare il futuro delle prossime generazioni, è composto da MALEDETTI STRUMENTI AZIONARI !!!

E dove è il trucco ? Vi chiederete voi?

Il trucco è uno soltanto, e lo possiamo chiamare in due modi: ORIZZONTE TEMPORALE DELL’ INVESTIMENTO o più semplicemente TEMPO!

L’orizzonte temporale di questo investimento è decisamente lungo, vista la finalità; e nel lungo periodo, tutte queste correzioni e nervosismi azionari, vengono SEMPRE riassorbiti; e se il portafoglio è ben diversificato e ben gestito, i ritorni sono sempre SENSAZIONALI ! Ad una sola condizione però: di non lasciarci travolgere dall’emotività e dal desiderio sconsiderato di pretendere di battere il mercato vendendo ai massimi e comprando ai minimi, perché non c’è storia: il mercato vincerebbe sempre!

Per cui a chi cerca una soluzione di investimento finalizzata: alla propria pensione o al futuro dei propri figli, ma anche ad orizzonti più corti; non abbiate paura di seguire i consigli di professionisti qualificati che vi consiglieranno di diversificare l’investimento; se vi suggeriranno di inserire una più o meno grande percentuale di strumenti azionari, lo faranno per il vostro bene. Guardate l’immagine con l’andamento dello stesso indice azionario S&P americano dal 1900 ad oggi e vi renderete conto che non esiste investimento migliore.

Chiudo con una frase celebre di Warren Buffett: ” I MERCATI FINANZIARI SONO UNO STRUMENTO PER TRASFERIRE DENARO DAGLI IMPAZIENTI AI PAZIENTI.”