“Ho messo un pò di soldi da parte” – “Ho qualcosina in banca” – “Il Direttore mi ha consigliato un prodotto molto vantaggioso” – “Mi hanno assicurato che posso disinvestire quando voglio”.

Sono solo alcune delle frasi tipiche di chi ha deciso di effettuare una operazione finanziaria. Sono tutte accomunate da un desolante pressappochismo. E’ naturale, non è sempre così, pian piano i risparmiatori italiani stanno acquisendo maggiore consapevolezza, ma in alcuni casi la “leggerezza” con cui si prendono decisioni così importanti è davvero preoccupante.

Ok, hai messo dei soldi da parte, ma con quale obiettivo, con quale orizzonte temporale, con quale rischio? Hai privilegiato la sicurezza o il rendimento? Credimi, conoscere la risposta a queste domande è il <<minimo sindacale>> per una allocazione corretta delle tue risorse finanziarie.

Troppo spesso si fa confusione tra Risparmio, Investimento e Speculazione. Non avere chiara la differenza tra questi approcci al mondo finanziario può portarti ed effettuare delle scelte poco coerenti con i tuoi reali obiettivi e all’ottenimento di risultati ben diversi dalle tue aspettative.

Risparmio e Investimento sono spesso considerati sinonimi, ma anche Investimento e Speculazione sono spesso confusi. Niente di più sbagliato. In realtà tra questi modi di approcciare il mondo finanziario c’è una grande differenza. Effettuare scelte finanziarie di successo non può prescindere dall’avere una chiara conoscenza di questi 3 diversi approcci.

Per cui non perdiamo altro tempo, cominciamo subito a conoscere il mondo del Risparmio, dell’Investimento e della Speculazione.

Il Risparmio

Il Risparmio può essere definito come il processo di accumulare denaro al fine di effettuare un acquisto in un futuro abbastanza prossimo, normalmente inferiore a 3 anni. Proprio perché la destinazione di queste somme è un acquisto da effettuare in un lasso di tempo molto breve, normalmente la priorità numero uno di chi risparmia è quella di mettere al sicuro il denaro; il risparmiatore non vuole che il controvalore delle somme accantonate sia soggetto a fluttuazioni, proprio perché non vuole mettere a repentaglio l’acquisto imminente.

Il risparmiatore deve sapere però che se tira la coperta dal lato della sicurezza rimarrà scoperto dal lato del rendimento; sebbene tutti vorrebbero alti rendimenti e capitale sempre sicuro, questo purtroppo non è possibile; il rendimento che puoi aspettarti da un’attività di risparmio è generalmente molto basso; puoi ritenerti ampiamente soddisfatto se lo strumento di risparmio che hai scelto è riuscito (e non sempre ci riesce) a mettere al riparo il potere di acquisto delle somme accantonate dal potere erosivo dell’inflazione. Ma non aspettarti nulla di più.

L’Investimento

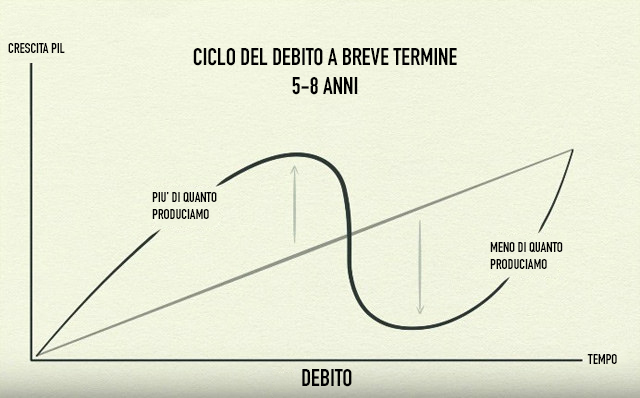

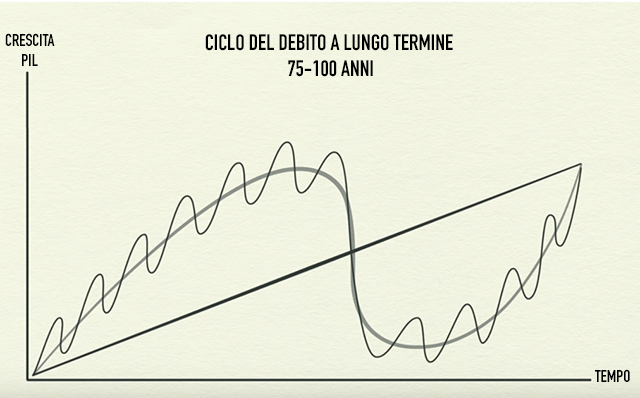

Se ambisci ad un rendimento decisamente maggiore, forse è il caso che cominci ad investire. Ma di cosa si tratta? Diversamente dal risparmio, l’Investimento è un processo di medio – lungo termine. Normalmente consiste nell’acquistare quote di società dette azioni, nel prestare le proprie somme a soggetti terzi (acquistando obbligazioni emesse da aziende o governi) o ancora nell’acquisto di immobili. L’obiettivo è quello di ottenere un rendimento ben al di sopra dell’inflazione. Questa volta stai tirando la coperta dal lato del rendimento, per cui rimarrai inevitabilmente scoperto dal lato della sicurezza.

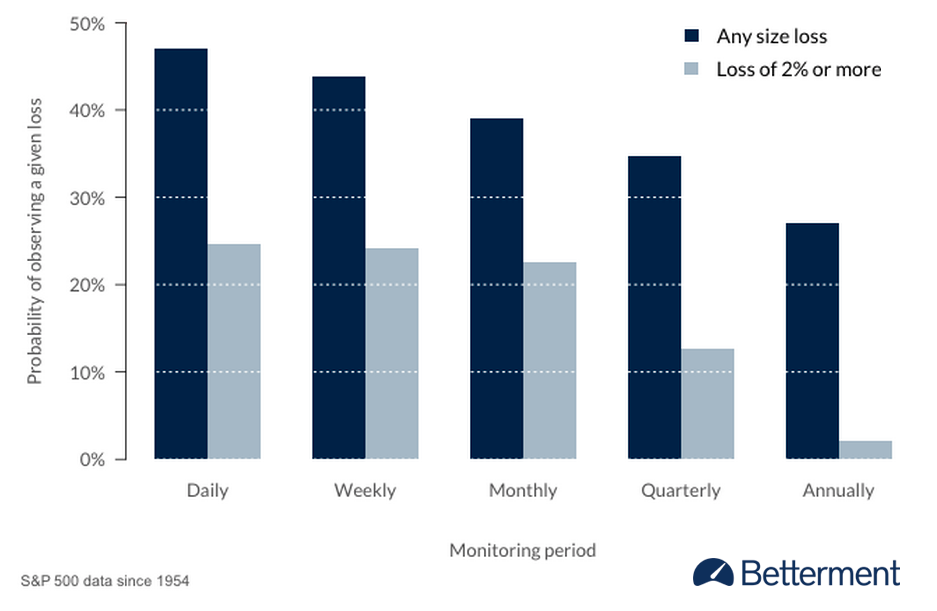

Se è vero che nel medio – lungo termine l’investimento normalmente offre rendimenti sensibilmente superiori al risparmio, è vero anche che i rischi nel breve periodo sono maggiori, poiché l’investimento è esposto alle fluttuazioni di mercato, maggiormente visibili ed emotivamente più avvertibili nel breve termine. Per essere un investitore di successo devi dare al tuo investimento un adeguato orizzonte temporale, di norma non inferiore a 3-5 anni. Occorre il giusto tempo affinché i tuoi soldi abbiano modo di apprezzarsi abbastanza da ottenere un rendimento maggiore del risparmio anche laddove si dovesse registrare una correzione nella fase finale.

La speculazione

E se invece vuoi alti rendimenti e li vuoi in tempi brevi? Beh, allora non ti resta che speculare! La speculazione consiste nell’effettuare operazioni caratterizzate da un elevato grado di rischio con la speranza di ottenere un elevato guadagno in un breve periodo di tempo. La compravendita di azioni, di derivati, di criptovalute, effettuata nell’arco di una stessa giornata o comunque di un tempo brevissimo è un valido esempio di speculazione. Gli speculatori possono guadagnare veramente tanto; il rovescio della medaglia? Possono anche perdere tutto!

Quindi per riassumere possiamo dire che:

- il Risparmio corrisponde all’obiettivo di proteggere i tuoi soldi;

- l’Investimento corrisponde all’obiettivo di far crescere i tuoi soldi;

- la Speculazione corrisponde all’obiettivo di scommettere i tuoi soldi.

Qualche esempio per chiarirci le idee

Vuoi accumulare del denaro per andare in vacanza l’anno prossimo? Risparmio

Vuoi godere di una cifra integrativa quando finalmente raggiungerai (tra non meno di 20 anni) la tanto agognata pensione? Investimento

Vuoi essere pronto, quando sarà il momento, ad affrontare le spese universitarie di tuo figlio, che oggi ha 3 anni? Investimento

Vuoi essere pronto ad affrontare le spese universitarie di tuo figlio che oggi ha 17 anni? Risparmio

Vuoi scommettere sull’azione “Alfa” perché credi che nei prossimi giorni salirà? Speculazione

Va da sé che non tutti gli individui sono uguali; per cui è normale che qualcuno avrà una particolare predisposizione al Risparmio, qualcun altro sarà più portato ad Investire, così come per altri prevarrà il desiderio di Speculare.

Si può contemporaneamente Risparmiare, Investire e Scommettere?

Ma certo!

E non c’è nulla di male, ma è fondamentale capire che sono attività tra di loro radicalmente differenti, che necessitano di tempistiche differenti, che richiedono propensioni al rischio differenti e che generano ritorni differenti.

Una attenta analisi (fatta in autonomia o con l’ausilio di un valido consulente finanziario) che ti permetta di scoprire le tue peculiarità ed attitudini finanziarie e ti consenta quindi di stabilire quanto destinare ad ognuna di queste attività è il primo passo verso una pianificazione finanziaria di successo.